Résultats annuels 2018

Résultats annuels 2018

Forte accélération dans le Cloud hybride orchestré

Intégration de Syntel et de SIX Payment Services

Chiffre d’affaires : 12 258 millions d’euros

+4,2% à taux de change constants

+1,2% de croissance organique avec un quatrième trimestre à +1,2%

Marge opérationnelle : 1 260 millions d’euros

10,3% du chiffre d’affaires

Flux de trésorerie disponible : 720 millions d’euros soit 57,1% de la marge opérationnelle

(hors 62 millions d’euros de coûts d’acquisition et de frais d’émission d’emprunts de Syntel et SIX Payment Services)

Résultat net part du groupe : 630 millions d’euros

Bénéfice Normalisé par Action Dilué : 8,56 euros

Tous les objectifs 2019 communiqués en octobre 2018 sont confirmés

Projet de distribuer 23,4% du capital social de Worldline aux actionnaires d’Atos

Paris, le 21 février 2019

Atos, un leader international de la transformation numérique, annonce aujourd’hui ses résultats 2018.

Thierry Breton, Président-Directeur Général d’Atos, a déclaré: « 2018 a été une année très importante pour Atos, le Groupe ayant significativement renforcé son profil mondial et ses capacités, notamment grâce à deux acquisitions transformantes : Syntel, dans les services numériques et SIX Payment Services, dans les paiements électroniques.

Au cours de sa Journée Investisseurs du 30 janvier, Atos a lancé ADVANCE 2021, un nouveau plan triennal capitalisant sur sa position mondiale renforcée dans les services numériques et visant à renforcer son focus client au travers d’une approche commerciale plus sectorielle. Dans le cadre de ce plan, Atos a également annoncé son projet de distribuer 23,4% du capital de Worldline aux actionnaires d’Atos afin de créer deux pure players cotés de rang mondial, dotés d’une flexibilité financière et stratégique accrue.

Grâce à ce plan, je suis confiant qu’Atos va créer une valeur substantielle pour l’ensemble de ses parties prenantes sur les trois prochaines années avec un taux de croissance annuel moyen du chiffre d’affaires compris entre 3% et 4%, un taux de marge opérationnelle de l’ordre de 13% en 2021 et un flux de trésorerie disponible compris entre 1,2 et 1,3 milliard d’euros[*]. »

Le chiffre d’affaires s’est élevé à 12 258 millions d’euros, +4,2% à taux de change constants, et +1,2% de croissance organique, particulièrement porté par la Digital Transformation Factory d’Atos qui a représenté 30% du chiffre d’affaires 2018 (23% en 2017) bénéficiant de la forte demande des grandes entreprises dans le cadre de leur transformation numérique.

La marge opérationnelle a atteint 1 260 millions d’euros, représentant 10,3% du chiffre d’affaires, comparé à 10,8% en 2017 à périmètre et taux de change constants. En 2018, le Groupe n’a pas enregistré de coût non récurrent relatif au plan d’optimisation des retraites tandis qu’en 2017 cela a eu un impact positif de 28 millions d’euros représentant 20 points de base sur la marge opérationnelle.

La dynamique commerciale du Groupe a été particulièrement forte en 2018 avec un niveau de prise de commandes à 13,7 milliards d’euros, représentant un ratio prise de commandes sur chiffre d’affaires de 112% en 2018 contre 109% en 2017 à taux de change constant. Au cours du quatrième trimestre, le ratio prise de commandes sur chiffre d’affaires a atteint 124%.

Le résultat net s’est élevé à 703 millions d’euros, soit une hausse de +5,8% par rapport à 2017. Le résultat net part du Groupe a atteint 630 millions d’euros, en augmentation de +5,0% par rapport à 2017. Ainsi, le Bénéfice par Action et le Bénéfice par Action Dilué se sont respectivement élevés à 5,95 euros (5,72 euros en 2017) et 5,95 euros (5,70 euros en 2017). Le Bénéfice Normalisé par Action et le Bénéfice Normalisé par Action Dilué se sont respectivement élevés à 8,56 euros (8,24 euros en 2017) et 8,56 euros (8,21 euros en 2017).

Le flux de trésorerie disponible a atteint 720 millions d’euros en 2018, hors 62 millions d’euros de coûts d’acquisition et de frais d’émission d’emprunts de Syntel et SIX Payment Services, représentant un taux de conversion de 57,1%.

L’endettement net s’est élevé à 2,9 milliards d’euros à la fin de l’année 2018, en raison du montant payé pour l’acquisition de Syntel au cours de l’année ainsi que la composante numéraire et l’évolution du prix complémentaire de l’acquisition de SIX Payment Services.

Objectifs 2019 (Atos incluant Worldline)

Pour 2019, le Groupe vise les objectifs suivants pour ses 3 critères financiers clés, en ligne avec les objectifs communiqués le 23 octobre 2018 lors de sa publication T3 :

- Croissance organique du chiffre d’affaires : +2% à +3%

- Marge opérationnelle : de 11,5% à 12% du chiffre d’affaires

- Flux de trésorerie disponible : de 0,9 à 1 milliard d’euros

Projet de distribuer 23,4% du capital social de Worldline aux actionnaires d’Atos

Dans le cadre de l’Assemblée Générale Annuelle d’Atos qui se tiendra le 30 avril 2019, une résolution relative à la distribution aux actionnaires d’Atos de 23,4% du capital social de Worldline sera soumise aux actionnaires.

Pour rappel, à l’issue d’un processus de gouvernance dédié, le Conseil d’Administration d’Atos a proposé le 29 janvier 2019 de soumettre à ses actionnaires un projet de distribution en nature d’environ 23,4% du capital social de Worldline, sachant que le Groupe en détient actuellement 50,8%. Suite à cette transaction, Atos conserverait environ 27,4% du capital social de Worldline, le flottant de Worldline augmenterait de 22,3% à environ 45,7%. Atos restera le premier actionnaire et le pacte d’actionnaires entre Atos et SIX sera modifié afin de refléter le partenariat renouvelé entre les deux groupes une fois la distribution effectuée, et les deux parties devraient s’engager à respecter une période d’incessibilité (« lock-up ») de 6 mois sur leurs participations respectives au capital de Worldline.

La distribution des actions Worldline aurait lieu au cours de la première quinzaine de mai 2019.

Au terme de cette distribution partielle, Worldline devrait être déconsolidé des états financiers du Groupe, et la participation restante de Atos devrait être traitée comme des titres comptabilisés selon la méthode de mise en équivalence.

Objectifs 2019 dans les services numériques (Atos hors Worldline)

Pour 2019, Atos vise les objectifs suivants pour ses 3 critères financiers clés :

- Croissance organique du chiffre d’affaires : +1% à +2%

- Marge opérationnelle : de l’ordre de 10,5%du chiffre d’affaires

- Flux de trésorerie disponible : de 0,6 à 0,7 milliard d’euros

Performance 2018 par Division

| Chiffre d’affaires | Marge opérationnelle | Marge opérationnelle % | |||||

| En millions d’euros | 2018 | 2017* | % organique | 2018 | 2017* | 2018 | 2017* |

| Infrastructure & Data Management | 6 328 | 6 513 | -2,8% | 604 | 730 | 9,5% | 11,2% |

| Business & Platform Solutions | 3 361 | 3 227 | 4,2% | 300 | 283 | 8,9% | 8,8% |

| Big Data & Cybersecurity | 895 | 799 | 12,0% | 138 | 104 | 15,4% | 13,0% |

| Coûts centraux | – 74 | – 72 | -0,7% | -0,7% | |||

| Worldline | 1 674 | 1 576 | 6,3% | 293 | 263 | 17,5% | 16,7% |

| Total | 12 258 | 12 114 | 1,2% | 1 260 | 1 308 | 10,3% | 10,8% |

| * A périmètre et taux de change constants | |||||||

Infrastructure & Data Management: Accélération dans le Cloud hybride

Le chiffre d’affaires de la Division Infrastructure & Data Management s’est élevé à 6 328 millions d’euros, en baisse de -2,8%. La migration vers le Cloud hybride s’est accélérée de manière significative au cours de l’année et l’activité Digital Workplace a continué de croître. La Division a poursuivi la transformation digitale de ses principaux clients à travers l’automatisation et la robotisation. En 2018, le chiffre d’affaires a été impacté par le non-renouvellement de deux contrats importants en Amérique du Nord, Mariott International et Standard & Poor’s, ainsi que par un contentieux contractuel en Allemagne avec un opérateur de télécommunications. Au quatrième trimestre, le chiffre d’affaires a baissé de -3,4% (-4,6% au T3).

La marge opérationnelle s’est élevée à 604 millions d’euros, représentant 9,5% du chiffre d’affaires, en baisse de -170 points de base en comparaison avec l’année dernière, en raison des points précédemment mentionnés en Amérique du Nord et en Allemagne. Ces deux géographies ont mis en place tout au long de l’année des réductions de coûts afin d’atténuer les effets sur la profitabilité. La Division a bénéficié d’une amélioration au Royaume-Uni et dans les « Autres Entités Opérationnelles ».

Business & Platform Solutions: Amélioration continue du chiffre d’affaires portée par les projets digitaux et d’automatisation.

Le chiffre d’affaires de la Division Business & Platform Solutions a atteint 3 361 millions d’euros, à +4,2% à périmètre et taux de change constants, confirmant la tendance positive observée depuis le début de l’année. La croissance a été portée par toutes les grandes géographies : Royaume-Uni & Irlande, Allemagne, France et Amérique du Nord. La Division a bénéficié du dynamisme des projets digitaux et de l’automatisation dans la plupart des géographies.

La marge opérationnelle s’est élevée à 300 millions d’euros, représentant 8,9% du chiffre d’affaires. La Division Business & Platform Solutions a maintenu ses investissements dans l’innovation et les nouvelles offres Codex et SAP HANA.

Big Data & Cybersecurity: Une croissance à deux chiffres du chiffre d’affaires portée par la demande de solutions de cybersécurité et de calculateurs de haute performance

Le chiffre d’affaires de la Division Big Data & Cybersecurity s’est élevé à 895 millions d’euros, avec une croissance organique de +12,0%, affichant une forte performance tout au long de l’année, portée par l’expansion des marchés de la Division, à la fois en termes de secteurs et de géographies. L’activité Cybersécurité a connu une forte croissance en raison des investissements accrus réalisés par les clients afin de se prémunir de cyberattaques de plus en plus sophistiquées. La performance a également été portée par une forte activité commerciale dans le Big Data, la vente de serveurs Bullion notamment en Amérique du Nord, les logiciels et produits ainsi que des projets en nombre croissant en France. Enfin, l’activité Supercalculateurs a bénéficié de nouveaux contrats remportés dans plusieurs géographies.

La marge opérationnelle s’est élevée à 138 millions d’euros, avec une amélioration significative de +240 points de base sur une base comparable, représentant 15,4% du chiffre d’affaires. Cette solide performance résulte d’une forte contribution à la croissance et d’un contrôle de la base de coûts, de la poursuite des investissements dans des solutions et produits innovants, ainsi que de l’intégration des activités de CVC.

Worldline: conserver sa position de leader européen incontesté dans l’industrie des paiements

D’un point de vue contributif, le chiffre d’affaires de Worldline s’est élevé à 1 674 millions d’euros, en hausse de +6,3% à périmètre et taux de change constants, représentant 13,7% du chiffre d’affaires du Groupe. La croissance a été portée par les trois segments d’activités :

- L’activité Services aux Commerçants a atteint 621 millions d’euros de chiffre d’affaires, en croissance organique de +4,2%. La hausse provient principalement de l’augmentation des volumes de transactions, à travers notamment une forte dynamique en Inde et des tendances commerciales positives en Europe continentale ;

- L’activité Services Financiers a atteint 773 millions d’euros de chiffre d’affaires, en croissance organique de +7,6% grâce à l’augmentation de volumes dans les transactions SEPA, la forte croissance dans le Traitement Acquéreurs ainsi que dans le Traitement Emetteurs dans les paiements sur Internet ;

- L’activité Mobilité & Services Web Transactionnels a atteint 280 millions d’euros de chiffre d’affaires, en croissance organique de +7,4%, portée par les Services Numériques de Confiance, la croissance en e-Consommateur & Mobilité, couplée à une hausse de volumes dans les activités Contact & Cloud consommateur.

La marge opérationnelle s’est élevée à 293 millions d’euros soit 17,5% du chiffre d’affaires, avec une amélioration de +80 points de base portée par la forte performance des Services Financiers, grâce au chiffre d’affaires et la mise en place du plan de synergies de coûts d’equensWorldline. Les Services aux Commerçants ont bénéficié d’une hausse des volumes de transactions, d’une amélioration continue de la productivité et des premiers résultats de synergies avec MRL Postnet. Enfin, la marge opérationnelle de l’activité Mobilité & Services Web a été impactée par l’effet de base des retraites enregistré l’année dernière ainsi que par un litige commercial au premier semestre de l’année.

Une présentation détaillée de la performance de Worldline en 2018 est disponible sur worldline.com, dans la section investisseurs.

Performance 2018 par Entité Opérationnelle

| Chiffre d’affaires | Marge opérationnelle | Marge opérationnelle % | |||||

| En millions d’euros | 2018 | 2017* | % organique | 2018 | 2017* | 2018 | 2017* |

| Allemagne | 2 161 | 2 158 | 0,1% | 137 | 195 | 6,3% | 9,0% |

| Amérique du Nord | 2 022 | 2 136 | -5,3% | 202 | 268 | 10,0% | 12,5% |

| France | 1 710 | 1 665 | 2,7% | 150 | 159 | 8,8% | 9,6% |

| Royaume-Uni & Irlande | 1 612 | 1 600 | 0,7% | 193 | 180 | 11,9% | 11,3% |

| Benelux & Pays Nordiques | 1 017 | 1 018 | -0,1% | 76 | 94 | 7,5% | 9,2% |

| Autres Entités Opérationnelles | 2 061 | 1 961 | 5,1% | 275 | 228 | 13,4% | 11,6% |

| Coûts des structures globales** | – 66 | – 79 | -0,6% | -0,8% | |||

| Worldline | 1674 | 1576 | 6,3% | 293 | 263 | 17,5% | 16,7% |

| Total | 12 258 | 12 114 | 1,2% | 1 260 | 1 308 | 10,3% | 10,8% |

| * A périmètre et taux de change constants | |||||||

| ** Les coûts des stuctuctures globales comprennent les coûts de directions des divisions ITS et les coûts centraux ITS non alloués aux Entités | |||||||

| Opérationnelles. Worldline porte ses propres coûts centraux | |||||||

En 2018, le chiffre d’affaires de toutes les géographies a été en croissance ou stable, à l’exception de l’Amérique du Nord, comme expliqué ci-dessus en raison de l’impact sur l’activité du non-renouvellement de deux importants contrats.

La marge opérationnelle s’est maintenue à un niveau à deux chiffres, à 10,3% en comparaison des 10,8% en 2017 (10.6% hors impact non récurrent des retraites). En raison des éléments relatifs à l’Amérique du Nord et à l’Allemagne évoqués plus haut, la marge opérationnelle a baissé dans ces deux zones géographiques en dépit d’un strict contrôle des coûts. Toutefois, l’Amérique du Nord a su conserver une marge opérationnelle de 10,0%. La zone Royaume Uni & Irlande a quant à elle réussi à améliorer sa rentabilité opérationnelle à 11,9%. Enfin, Worldline a atteint l’ensemble de ses objectifs 2018 avec une croissance organique de +6,3% et une marge opérationnelle de 17,5%.

Activité commerciale

Le dynamisme commercial du Groupe a été particulièrement élevé en 2018 avec une prise de commandes atteignant 13,7 milliards d’euros, représentant un ratio de prises de commandes sur facturation de 112% en 2018, comparé à 109% en 2017 à taux de change constant. Au cours du quatrième trimestre, le ratio de prises de commandes sur facturation a atteint 124%. Le carnet de commandes est passé de 22,7 milliards d’euros fin 2017 à 24,5 milliards d’euros, représentant près de 1,8 année de chiffre d’affaires. Le montant total pondéré des propositions commerciales a atteint 8,1 milliards d’euros, contre 7,4 milliards d’euros publiés à la fin 2017.

Résultat d’exploitation et résultat net

Le résultat d’exploitation a atteint 836 millions d’euros en 2018, en baisse de -4,4% par rapport à l’année dernière compte tenu des éléments suivants:

Les coûts de réorganisation, d’intégration et de rationalisation se sont élevés à –201 millions d’euros, dont les coûts d’acquisition et d’intégration relatifs aux acquisitions de Syntel et SIX Payment Services ainsi que les coûts d’intégration d’EquensWorldline pour un montant total de 52 millions d’euros. En conséquence, en excluant ces coûts exceptionnels, les coûts de réorganisation, d’intégration et de rationalisation sont au même niveau que 2017 en excluant les 15 millions d’euros de coûts d’intégration d’equensWorldline de 2017.

Le montant comptabilisé au titre de l’amortissement des immobilisations incorporelles relatives à l’allocation du prix d’acquisition des sociétés acquises a été de -128 millions d’euros, en comparaison des -109 millions d’euros de 2017. L’augmentation provient de deux mois d’amortissement afférent à l’acquisition de Syntel (11 millions d’euros) et un mois d’amortissement afférent à l’acquisition de SIX Payment Services (4 millions d’euros). La charge relative aux plans de rémunération en actions a représenté –52 millions d’euros par rapport à -86 millions en 2017 compte tenu de la performance réalisée en deça de celle escomptée lors de l’annonce des objectifs 2018 le 23 février 2018.

Les autres éléments se sont élevés à -43 millions d’euros par rapport à -59 millions d’euros en 2017, année durant laquelle des dépenses exceptionnelles ont été engagées dans le cadre de cyber-attaques, de l’implémentation de RGPD et des règlements de litiges. Les -43 millions d’euros de coûts engagés en 2018 correspondent principalement à des plans de cessation progressive d’activité en Allemagne et en France.

Le résultat financier a représenté une charge nette de -87 millions d’euros par rapport à -62 millions d’euros en 2017. Il comprend le coût d’engagements de retraites, les intérêts des emprunts obligataires émis en juin 2015 et en octobre 2016 ansi que la nouvelle structure de financement mise en place pour l’acquisition de Syntel (1,8 milliard d’euros en trois tranches d’obligations émises en novembre 2018 et 1,9 milliard d’euros d’emprunt à 3 et 5 ans contracté en octobre 2018 ; libellés en dollars US et en euros) et la variation d’évaluation du prix complémentaire relatif à l’acquisition de SIX Payment Services pour – 18 millions d’euros.

La charge d’impôt totale s’est élevée à -47 millions d’euros. Hors la reconnaissance de l’impôt différé actif en France pour 90 millions d’euros, la charge d’impôt aurait été de -137 millions d’euros représentant un taux effectif d’impôt de 18,3%, stable par rapport à celui de 2017.

Par conséquent, le résultat net s’est élevé à 703 millions d’euros, en hausse de +5,8% par rapport à 2017. Les intérêts minoritaires ont représenté 73 millions d’euros, essentiellement chez Worldline. Ainsi, le résultat net part du Groupe a atteint 630 millions d’euros, en hausse de +5,0% comparé à 2017.

Le Bénéfice par Action (part du Groupe) a été de 5,95 euros, +4.0% comparé à 2017 et le Bénéfice par Action Dilué (part du Groupe) a été de € 5,95 euros, +4,4% comparé à 2017. Le Bénéfice Normalisé par Action (part du Groupe) s’est élevé à 8,56 euros ; le Bénéfice Normalisé par Action Dilué (part du Groupe) a été de 8,56 euros, en hausse de +4,3% comparé à 2017.

Flux de trésorerie disponible

L’Excédent Brut Opérationnel (EBO) a atteint 1 601 millions d’euros représentant 13,1% du chiffre d’affaires, par rapport à 13,4% du chiffre d’affaires retraité de 2017.

Les décaissements relatifs aux réorganisations d’effectifs, rationalisations et intégrations ont représenté -189 millions d’euros, comparé à -157 millions d’euros en 2017, avec un impact significatif des deux acquisitions transformantes (Syntel et SIX Payment Services) intervenues en 2018 de même que les coûts pour générer les synergies sur equensWorldline pour un montant de 53 millions d’euros. Hors ce montant, les coûts ont représenté de l’ordre de 1% du chiffre d’affaires en ligne avec la politique du Groupe.

Les investissements se sont élevés à –476 millions d’euros, soit 3,9% du chiffre d’affaires comparé à -526 millions d’euros en 2017 (4,4% du chiffre d’affaires). Le Groupe a continué d’investir, en particulier sur les plateformes de paiement chez Worldline, de même que sur son segment d’infrastructure, principalement dans les architectures Cloud.

La variation du besoin en fonds de roulement a contribué négativement pour -74 millions d’euros, compte tenu de l’évolution du mix de chiffre d’affaires et plus particulièrement la croissance en Business & Platform Solutions et en Services Financiers où le délai de règlement clients est plus élevé. Le délai effectif de règlement a atteint 43 jours par rapport à 39 jours fin 2017 et a été positivement impacté par la cession de créances sans recours sur des contrats avec de grands clients pour 23 jours, représentant une augmentation de 36 millions d’euros en 2018. Au cours du second semestre 2018, la variation du besoin en fond de roulement, s’est elévée à +66 millions d’euros, sans augmentation des cessions de créances par rapport à fin juin, reflétant la forte baisse de plus de 10% du montant des actifs de contrat pendant la période. Pour mémoire, le Groupe s’est engagé à ne pas augmenter le niveau des cessions de créances sans recours à compter de 2019.

Les impôts versés ont été de -130 millions d’euros en ligne avec l’exercice précédent.

Le coût de la dette nette a été de -31 millions d’euros (-24 millions d’euros en 2017) compte tenu de la nouvelle structure de financement relative à l’acquisition de Syntel en 2018.

Enfin, les autres éléments ont totalisé -43 millions d’euros par rapport à -30 millions d’euros en 2017.

Ainsi, le flux de trésorerie disponible du Groupe s’est élevé à 658 millions d’euros en 2018 et 720 millions d’euros excluant 62 millions d’euros de coûts d’acquisition et de frais d’émission d’emprunts de Syntel et SIX Payment Services, comparé à 714 millions d’euros en 2017, représentant 57,1% de la marge opérationnelle.

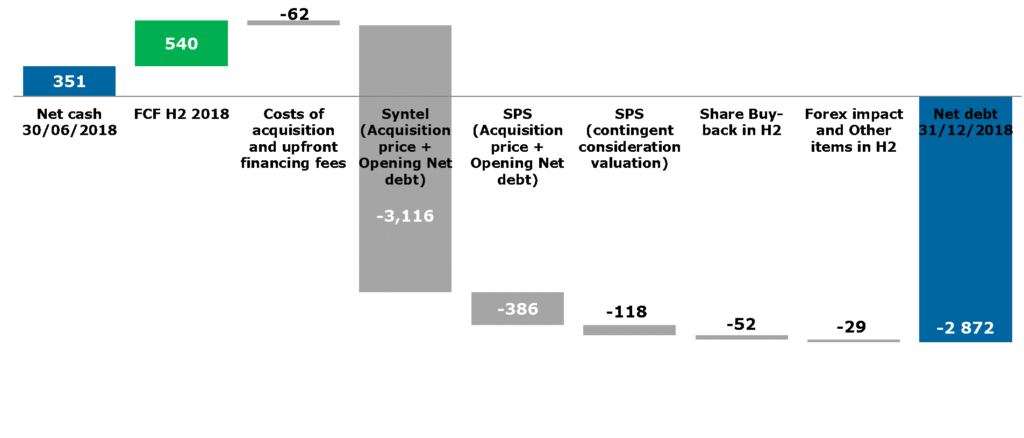

Evolution de la Trésorerie nette

En 2018, le Groupe a décaissé pour les acquisitions un montant net de -3 644 millions d’euros principalement pour les acquisitions de Syntel (prix net de l’acquisition à -3 116 millions d’euros) et SIX Payment Services (prix net de l’acquisition pour -386 millions d’euros auxquels s’ajoutent -118 millions d’euros non décaissés pour l’évaluation fin 2018 du complément de prix éventuel).

Les exercices des plans d’actionnariat salariés ont représenté 22 millions d’euros en 2018.

En 2018, le Groupe a procédé à un programme de rachat d’actions pour 102 millions d’euros.

Le versement en numéraire du dividende sur les résultats 2017 a représenté –79 millions d’euros.

Enfin, du fait de l’augmentation du dollar américain par rapport l’euro, l’incidence du cours des monnaies étrangères sur la trésorerie s’est élevé à –34 millions.

En conséquence, l’endettement net du Groupe au 31 décembre 2018 s’est établi à -2 872 millions d’euros.

Evolution de l’endettement net au second semestre 2018

Ressources humaines

L’effectif total du Groupe s’est élevé fin 2018 à 122 110 employés, par rapport à 97 267 fin 2017.

En excluant l’effet de périmètre des acquisitions de 2018 (comprenant 23 480 salariés de Syntel et 1 344 salariés de SIX Payment Services), cela représente une diminution de -2,1% par rapport à la fin 2017, traduisant l’adaptation des recrutements du Groupe aux compétences de transformation digitale, mais aussi pour anticiper la mise en place de l’automatisation. Le Groupe a poursuivi la formation digitale et la montée en compétence de ses salariés.

Suite à l’acquisition de Syntel, l’effectif dans les pays offshore et nearshore représentait 41% de l’effectif total du Groupe fin 2018.

Distribution de dividendes

Lors de la réunion du 20 février 2019, le Conseil d’Administration a décidé de proposer à la prochaine Assemblée Générale Annuelle des Actionnaires, le versement en 2019 sur les résultats 2018, d’un dividende de 1,70 euro par action avec l’option pour chaque actionnaire de recevoir le dividende en actions Atos. Le dividende ordinaire serait versé fin mai 2019.

Ambition 2021 dans les services numériques (Atos hors Worldline)

A l’occasion de sa journée Investisseurs qui s’est tenue à son Siège Social à Bezons le 30 janvier 2019, Atos avait annoncé ses résultats 2018 non audités et son nouveau plan à 3 ans ADVANCE 2021, couvrant la période 2019-2021.

Dans ses activités de services numériques, Atos ambitionne d’atteindre :

- Une croissance organique du chiffre d’affaires : entre +2% et +3% de taux de croissance annuel moyen sur la période 2019-2021 ;

- Une marge opérationnelle : de 11% à 11,5% du chiffre d’affaires en 2021 ;

- Un flux de trésorerie disponible : entre 0,8 milliard et 0,9 milliard en 2021.

Pour atteindre ces objectifs, le plan ADVANCE 2021 va se concentrer sur 8 leviers :

- Achever la transition vers le Cloud/Cloud Hybride de ses principaux clients et accélérer la transformation de ses activités de Gestion des Infrastructures et des Données vers de nouveaux relais de croissance : Gestion Intelligente des Données, Internet des Objets, Ecosystèmes d’Infrastructures, Digital Workplace, Automatisation, Intelligence Artificielle et Machine Learning ;

- Accélérer la transformation digitale spécifique aux secteurs de ses clients en réalisant avec succès l’intégration de Syntel et en générant les synergies pour atteindre un niveau de profitabilité supérieur à 13% pour son entité Business & Platform Solutions;

- Fournir toute la puissance de calcul pour les algorithmes Big Data, la Cybersécurité et les technologies de missions critiques afin d’aider les clients à réussir face aux gigantesques volumes de données, et maintenir une solide croissance à deux chiffres pour les trois années à venir ;

- Lancer la prochaine phase de transformation digitale en mettant l’accent sur les verticaux et solutions de l’industrie, en approfondissant l’expertise et la connaissance client, en tirant parti de tous les services et capacités d’Atos ;

- A.C.E.: un programme robuste, associant les leviers de productivité numérique et la collaboration agile, pour soutenir la création de valeur ajoutée compétitive du Groupe ;

- Maintenir son excellence en Ressources Humaines et en RSE ;

- Poursuivre sa participation à la consolidation de l’industrie numérique pour accroître sa base de clientèle et renforcer ses capacités technologiques ;

- Soutenir Worldline afin de conserver sa position de leader européen incontesté dans l’industrie des paiements.

Le Groupe entend poursuivre sa politique de distribution de dividendes en ligne avec le versement d’un montant compris entre 25% et 30% du résultat net part du Groupe. Le résultat issu de la distribution de 23,4% du capital de Worldline aux actionnaires d’Atos sera exclu du résultat net part du groupe de 2019 sur lequel sera appliqué le ratio de 25% et 30% pour déterminer le dividende à verser en 2020.

Annexes

Les comptes consolidés et sociaux de l’exercice clos le 31 décembre 2018 d’Atos ont été arrêtés par le Conseil d’Administration du 20 février 2019. Les comptes consolidés de l’exercice clos le 31 décembre 2018 sont certifiés.

Réconciliation du chiffre d’affaires et de la marge opérationnelle à taux de change et périmètre constants

| En millions d’euros | 2018 | 2017 après prise en compte d’IFRS 15 |

variation % | 2017 publié |

variation % |

| Chiffre d’affaires statutaire | 12 258 | 11 996 | 2,2% | 12 691 | -3,4% |

| Effet de change | -234 | -249 | |||

| Chiffre d’affaires à taux de change constants | 12 258 | 11 762 | 4,2% | 12 442 | -1,5% |

| Effet des changements de périmètre | 359 | 359 | |||

| Effet de change sur les périmètres acquis ou cédés | -8 | -8 | |||

| Chiffre d’affaires à périmètre et taux de change constants | 12 258 | 12 114 | 1,2% | 12 794 | -4,2% |

| Marge opérationnelle statutaire | 1 260 | 1 292 | -2,5% | 1 292 | -2,5% |

| Effet des changements de périmètre | 52 | 52 | |||

| Effet de change | -37 | -37 | |||

| Marge opérationnelle à taux de change et périmètre constants | 1 260 | 1 308 | -3,7% | 1 308 | -3,7% |

| en % du chiffre d’affaires | 10,3% | 10,8% | 10,2% |

L’effet de périmètre s’est élevé à 359 millions d’euros pour le chiffre d’affaires. Celui-ci est principalement lié aux acquisitions de Syntel (2 mois pour 142 millions d’euros), SIX Payment Services (1 mois pour 50 millions d’euros), et de CVC (12 mois pour 73 millions d’euros). Les autres effets sont liés aux acquisitions des sociétés de conseil dans le domaine de la santé en Amérique du nord, d’Imakumo, d’Air Lynx, et des sociétés de paiement par Worldline d’une part, et à la cession de certaines activités de Unified Communication & Collaboration, de Chèque Services et de Paysquare Belgium d’autre part.

L’effet de périmètre s’est élevé à 52 millions d’euros pour la marge opérationnelle. La plus grande partie provient des acquisitions de Syntel (2 mois pour +43 millions d’euros), SIX Payment Services (1 mois pour +6 millions d’euros), et CVC (12 mois pour -8 millions d’euros).

Les transferts internes suivants ont eu lieu au 1er janvier 2018 : (i) les activités Diamis de Business & Platform Solutions en France vers Worldline, (ii) des activités des Autres Entités Opérationnelles vers l’Allemagne et (iii) les activités en Israël qui étaient consolidées en Amérique du Nord dans le cadre de l’acquisition de Xerox ITO vers les Autres Entités Opérationnelles.

L’ajustement d’IFRS 15 sur les comptes de 2017 a conduit à un retraitement de -695 millions d’euros.

L’effet de change est principalement dû à la dépréciation du dollar américain, du peso argentin, du real brésilien, de la livre turque et de la livre anglaise par rapport à l’euro et qui ont négativement contribué au chiffre d’affaires pour -242 millions d’euros et à la marge opérationnelle pour -37 millions d’euros.

Chiffre d’affaires 2018 par Marché

| Chiffre d’affaires | |||

| En millions d’euros | 2018 | 2017* | % organique |

| Industrie, Distribution & Transports | 4 492 | 4 501 | -0,2% |

| Public & Santé | 3 387 | 3 372 | 0,4% |

| Services financiers | 2 449 | 2 313 | 5,9% |

| Télécoms, Médias & Services aux collectivités | 1 930 | 1 928 | 0,1% |

| Total | 12 258 | 12 114 | 1,2% |

| * A périmètre et taux de change constants | |||

Chiffre d’affaires du quatrième trimestre 2018 par Division, Entité Opérationnelle, Marché

| En millions d’euros | T4 2018 | T4 2017* | % organique |

| Infrastructure & Data Management | 1 638 | 1 696 | -3,4% |

| Business & Platform Solutions | 977 | 937 | 4,2% |

| Big Data & Cybersecurity | 275 | 249 | 10,5% |

| Worldline | 478 | 447 | 6,9% |

| Total | 3 368 | 3 329 | 1,2% |

| * A périmètre et taux de change constants |

| En millions d’euros | T4 2018 | T4 2017* | % organique |

| Allemagne | 586 | 580 | 1,1% |

| Amérique du Nord | 590 | 636 | -7,2% |

| France | 488 | 469 | 4,1% |

| Royaume-Uni & Irlande | 404 | 410 | -1,4% |

| Benelux & Pays Nordiques | 265 | 262 | 1,3% |

| Autres Entités Opérationnelles | 556 | 525 | 5,9% |

| Worldline | 478 | 447 | 6,9% |

| Total | 3 368 | 3 329 | 1,2% |

| * A périmètre et taux de change constants |

| En millions d’euros | T4 2018 | T4 2017* | % organique |

| Industrie, Distribution & Transports | 1 257 | 1 224 | 2,7% |

| Public & Santé | 874 | 916 | -4,7% |

| Services financiers | 714 | 685 | 4,2% |

| Télécoms, Médias & Services aux collectivités | 524 | 504 | 4,0% |

| Total | 3 368 | 3 329 | 1,2% |

| * A périmètre et taux de change constants |

Prochains événements

25 avril 2019 Chiffre d’affaires du premier trimestre 2019

30 avril 2019 Assemblée Générale Annuelle

25 juillet 2019 Résultats semestriels 2019

24 octobre 2019 Chiffre d’affaires du troisième trimestre 2019

Contacts

Médias :

Terence Zakka – +33 1 73 26 40 76 – terence.zakka@atos.net

Sylvie Raybaud – +33 6 95 91 96 71 – sylvie.raybaud@atos.net

Relations Investisseurs :

Gilles Arditti – +33 1 73 26 00 66 – gilles.arditti@atos.net

A propos d’Atos

Atos est un leader international de la transformation digitale avec 120 000 collaborateurs dans 73 pays et un chiffre d’affaires annuel de 13 milliards d’euros. Numéro un européen du Cloud, de la Cybersécurité et des supercalculateurs, le Groupe fournit à travers sa Digital Transformation Factory des solutions intégrées de Cloud Hybride Orchestré, Big Data, Applications Métiers et Environnement de Travail Connecté, ainsi que des services transactionnels par l’intermédiaire de Worldline, le leader européen des services de paiement. Grâce à ses technologies de pointe et son expertise marché, Atos accompagne la transformation digitale de ses clients dans tous leurs secteurs d’activités. Partenaire informatique mondial des Jeux Olympiques et Paralympiques, le Groupe exerce ses activités sous les marques Atos, Atos Syntel, Unify et Worldline. Atos est une entreprise cotée sur Euronext Paris et fait partie de l’indice CAC 40.

Pour plus d’informations, visitez: atos.net.

Avertissements

Le présent document contient des informations de nature prévisionnelle auxquelles sont associés des risques e des incertitudes, y compris les informations inclues ou incorporées par référence, concernant la croissance et la rentabilité du Groupe dans le futur qui peuvent impliquer que les résultats attendus diffèrent significativement de ceux indiqués dans les informations de nature prévisionnelle. Ces risques et incertitudes sont liés à des facteurs que les sociétés ne peuvent ni contrôler, ni estimer de façon précise, tels que les conditions de marché futures ou le comportement d’autres acteurs sur le marché. Les informations de nature prévisionnelle contenues dans ce document constituent des anticipations sur une situation future et doivent être considérés comme tels. Ces déclarations peuvent se référer aux plans, objectifs et stratégies d’Atos, de même qu’à des événements futurs, des revenus à venir ou encore des synergies ou des résultats qui ne constituent pas une information factuelle à caractère historique. La suite des évènements ou les résultats réels peuvent différer de ceux qui sont décrits dans le Document de Référence 2017 déposé auprès de l’Autorité des Marchés Financiers (AMF) le 26 février 2018 sous le numéro d’enregistrement D.18-074 et de son Actualisation déposé auprès de l’Autorité des Marchés Financiers (AMF) le 27 juillet 2018 sous le numéro d’enregistrement D.18-0074-A01.

La croissance organique du chiffre d’affaires est présentée à périmètre et taux de change constants après prise en compte des impacts d’IFRS 15. La marge opérationnelle est présentée telle que définit dans le document de référence 2017. Depuis le 1er janvier 2019, les dividendes payés aux minoritaires ne constituent plus un élément du flux de trésorerie disponible mais sont désormais indiqués sur la ligne “dividendes versés”. A la suite de la mise en œuvre de la norme IFRS 16 au 1er janvier 2019, les dettes relatives aux contrats de location seront comptabilisés au bilan du Groupe. Ces dettes relatives aux contrats de location seront exclues de la définition Groupe de l’endettement net. Par conséquent, le flux de trésorerie disponible selon la définition Groupe demeurera comparable avec les exercices précédents.

Les Entités Opérationnelles (Business Units) sont composées de l’Allemagne, l’Amérique du Nord (Etats-Unis, Canada et Mexique), le Royaume-Uni & Irlande, la France, le Benelux & Pays Nordiques (Belgique, Danemark, Estonie, Lituanie, Finlande, Luxembourg, Pays-Bas, Pologne, Russie et Suède), Worldline, les Autres Entités Opérationnelles comprenant l’Europe Centrale & de l’Est (Autriche, Bulgarie, Croatie, Grèce, Hongrie, Italie, Israël, République Tchèque, Roumanie, Serbie, Slovaquie, et Suisse), la Zone Ibérique (Espagne et Portugal), Asie Pacifique (Australie, Chine, Hong Kong, Inde, Indonésie, Japon, Malaisie, Nouvelle-Zélande, Philippines, Singapour, Taïwan et Thaïlande), Amérique Latine (Argentine, Brésil, Colombie, et Uruguay), Moyen Orient & Afrique (Afrique du Sud, Algérie, Arabie Saoudite, Bénin, Burkina Faso, Côte d’Ivoire, Egypte, Emirats Arabes Unis, Gabon, Liban, Madagascar, Mali, Maroc, Ile Maurice, Qatar, Tunisie, Turquie et Sénégal), Major Events, Global Cloud Hub, et Global Delivery Centers.

Atos ne prend aucun engagement et n’assume aucune responsabilité s’agissant de la mise à jour de l’information contenue dans le présent document au-delà de ce qui est prescrit par la réglementation en vigueur.

Ce communiqué ne constitue ni ne contient une offre de vente des actions Atos ou Worldline ou une quelconque sollicitation d’achat ou de souscription d’actions Atos ou Worldline en France, aux Etats-Unis d’Amérique ou dans aucun autre pays.

[*] incluant Worldline